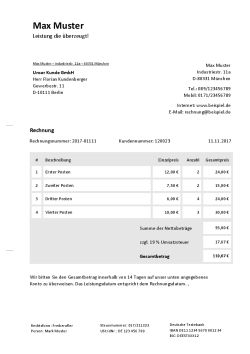

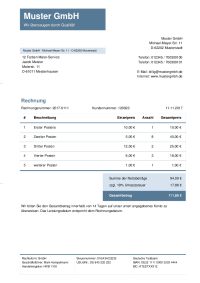

Rechnungsvorlage für Freiberufler

Wenn Sie mit der eigenen Freiberuflichkeit begonnen und Kunden gewinnen, wird eines immer zum Thema: Das Schreiben einer entsprechenden Rechnung für die erbrachte Leistung. Mit dem Onlinegenerator bietet sich eine nützliche Hilfe, um schnell und einfach passende Rechnungsvorlagen zu generieren. Diese können anschließend als Worddatei oder einfach per Excel gedownloadet werden. So einfach kann Rechnung erstellen sein.

Kostenlose Rechnungsvorlage

Was ist eine Rechnungsvorlage für Freiberufler?

Wie jeder, der sich selbstständig macht, muss auch ein Freiberufler seine Leistungen in Rechnung stellen. Denn nur so lassen sich Einnahmen beim Finanzamt sicher nachweisen und belegen und unnötiger Ärger vermeiden.

Besonders zu Beginn kann man dabei schnell vor einer Hürde stehen. Denn die Rechnung muss finanzamtkonform erstellt werden und somit alle wichtigen Angaben und Besonderheiten enthalten. Doch welche sind das?

Die Besonderheiten bei Tätigkeiten als Freiberufler

Die große Besonderheit bei der Ausstellung einer Rechnung als Freiberufler ist die Mehrwertsteuer. Denn ob eine Ausweisung der Steuer getätigt werden muss oder nicht, entscheiden die getroffenen Angaben zum Gewinn beim Finanzamt.

Welche Gewinnspanne erzielt werden wird und ob damit die Regelung ohne Mehrwertsteuer angegeben werden kann, ist besonders mit dem Einstieg in die Selbstständigkeit nicht immer klar zu definieren.

Dabei kann die Angabe jedoch nicht einfach in der Rechnung weggelassen werden. Es muss eindeutig auf der Rechnung angegeben werden, dass diese Regel im Freiberuf zur Anwendung kommt. Geschieht dies nicht, kann es zu Problemen beim Finanzamt kommen und eine Nachzahlung der Mehrwertsteuer notwendig werden. Daher ist eine explizite Kennung notwendig.

Normalerweise findet sich die Kennung der angewandten Regel als Satz unter dem hauptsächlichen Rechnungsteil. Dabei wird meist kurz der Paragraph benannt – §19 UStG – und das auf diesen berufend, die Kleinunternehmerregel zum Einsatz kommt. Dabei muss es kein ganzer Absatz werden. Es reicht tatsächlich nur ein Satz, der dies eindeutig aussagt. Durch den Vermerk ist die Rechnung konform und sowohl der Freiberufler selbst als auch sein Kunde abgesichert.

Die Pflichtangaben – Was muss in der Rechnung des Freiberuflers stehen

Die Adresse und die Steuernummer des Selbstständigen sind immer in der Rechnung zu benennen. Zudem der vollständige Name und die Adresse des Empfängers des Inanspruchnehmers der Leistung.

Zudem ist eine fortlaufende Rechnungsnummer erforderlich. Kommt es zu einer Prüfung der Steuerunterlagen durch das Finanzamt, wird diese gebraucht, um die Zahlungen eindeutig identifizieren zu können und den Zahlfluss nachzuvollziehen. Dabei kann die Rechnungsnummer reinweg aus Zahlen bestehen, aber auch eine Kombination mit Buchstaben und Zahlen ist möglich.

Nachfolgend erscheint auf der Rechnung die erbrachte Leistung in kurzer Beschreibung und der Stundensatz oder eine andere, dafür geltende Einheit zur Abrechung. Dabei ist der angegemessene Satz, Stückzahlen und ähnliches ganz von der Leistung abhängig und muss nur berechenbar sein.

Ebenfalls angegeben werden muss das Datum der Leistungserbringung. Dieses kann sowohl in der Vergangenheit oder Zukunft liegen oder mit dem Datum der Rechnung übereinstimmen.

Unter der Aufstellung wird das Brutto-Honorar angegeben. Dies ergibt sich aus Stundensatz und entsprechender Berechnung. Dies ergibt das Netto-Honorar.

Muss die Mehrwertsteuer ausgewiesen werden, erfolgt diese als nächster Punkt und abschließend das Honorar in Brutto.

Um die Rechnung zu komplettieren erfolgt nun noch die Angabe von Kontodaten und Zahltermin – sowie Rechnungsdatum und ihre Unterschrift. Dabei ist die Fälligkeit der Zahlung in Ihrer Hand. Üblich sind 14 Tage nach Zustellung.

Für was wird von wem eine Rechnung gebraucht?

Wenn Sie als Freiberufler tätig werden, gehört die Rechnungsausstellung zu ihrer Pflicht. Mit der Steuererklärung dienen die Rechnungen, die erstellt wurden als Beleg und müssen somit zur Verfügung stehen. Dabei gilt zusätzlich, dass jede Rechnung über 10 Jahre aufbewahrt werden muss. Daher sollten diese gut archiviert oder gespeichert und entsprechend gesichert werden.

Neben dem Freiberufler selbst braucht natürlich auch der Kunde einen entsprechenden Nachweis für die in Anspruch genommene Leistung. Durch Absetzen als Webungskosten u.ä. können auch die Inanspruchnehmer der Dienstleistung die Rechnung entsprechend steuerlich absetzen und als Beleg dafür einreichen. Dabei ist auch hier wichtig, dass die Kennzeichnung der Kleinunternehmerregel angegeben wurde.

Schlussendlich braucht auch das Finanzamt selbst den Beleg ihrer Leistungen. Denn nur so lassen sich Zahlungen nachvollziehen, zuordnen und prüfen. Dabei kann entsprechend ermittelt werden, ob die Regelungen weiter angewandt werden können oder zukünftig eine Mehrwertsteuer, Vorsteuer usw. geleistet werden muss.